Gestionar una inversión en deuda inmobiliaria puede ser un reto incluso para los más experimentados, ya que más del 60% de los inversores en España subestiman al menos un riesgo clave en sus primeras operaciones. Entender el análisis de riesgo hipotecario es esencial porque un solo error puede detener la rentabilidad o sacar a la luz problemas judiciales. Aquí descubrirás cómo identificar los factores críticos del mercado español, dominar métodos de valoración y blindar tus decisiones frente a imprevistos.

Tabla de contenidos

- Qué implica el análisis de riesgo hipotecario

- Principales tipos de riesgo en deuda NPL

- Métodos para valorar riesgos en compras de carteras

- Requisitos legales y protección del inversor en España

- Errores frecuentes y cómo mitigarlos en NPL

Principales conclusiones

| Punto | Detalles |

|---|---|

| Análisis exhaustivo de riesgos | Es fundamental realizar un análisis meticuloso de situaciones legales, estado financiero y perspectivas de recuperación antes de invertir en deuda hipotecaria. |

| Identificación de tipos de riesgo | Se deben valorar los riesgos legales, financieros, de mercado, de valoración y operativos para mitigar futuros problemas. |

| Cumplimiento normativo | Es crucial adherirse a las regulaciones de la Comisión Nacional del Mercado de Valores (CNMV) y asegurar la transparencia en las operaciones. |

| Errores comunes en inversiones NPL | Evitar errores de valoración y jurídicos que pueden llevar a pérdidas significativas requiere un debido proceso y análisis detallado. |

Qué implica el análisis de riesgo hipotecario

El análisis de riesgo hipotecario es un proceso meticuloso y estratégico que permite a los inversores evaluar exhaustivamente la viabilidad y potenciales rendimientos de una inversión en deuda inmobiliaria. No se trata solo de examinar números, sino de comprender la complejidad integral de cada activo financiero, considerando múltiples dimensiones de riesgo que pueden impactar directamente la rentabilidad.

En este sentido, el análisis comprende varios componentes fundamentales. Los inversores deben investigar aspectos como la situación judicial del inmueble, el estado de la deuda, la ubicación geográfica, las condiciones de mercado y el perfil del deudor original. Los beneficios de la deuda hipotecaria radican precisamente en poder identificar oportunidades que otros inversores no perciben, transformando riesgos potenciales en ventajas competitivas.

Los elementos clave del análisis de riesgo incluyen:

- Valoración del inmueble

- Evaluación del estado legal de la propiedad

- Análisis de la documentación hipotecaria

- Estudio de los antecedentes del crédito

- Proyección de posibles escenarios de recuperación

- Estimación de costos de eventual ejecución hipotecaria

Pro tip del inversor experto: Realiza siempre un due diligence exhaustivo antes de cerrar cualquier operación, verificando personalmente cada detalle de la documentación y consultando con asesores legales especializados en derecho inmobiliario para minimizar riesgos potenciales.

Principales tipos de riesgo en deuda NPL

La inversión en deuda hipotecaria no performante (NPL) implica comprender y gestionar diferentes tipos de riesgos que pueden impactar significativamente el rendimiento financiero. El análisis detallado de operaciones hipotecarias revela que los inversores profesionales deben considerar múltiples dimensiones de riesgo antes de ejecutar cualquier estrategia de inversión.

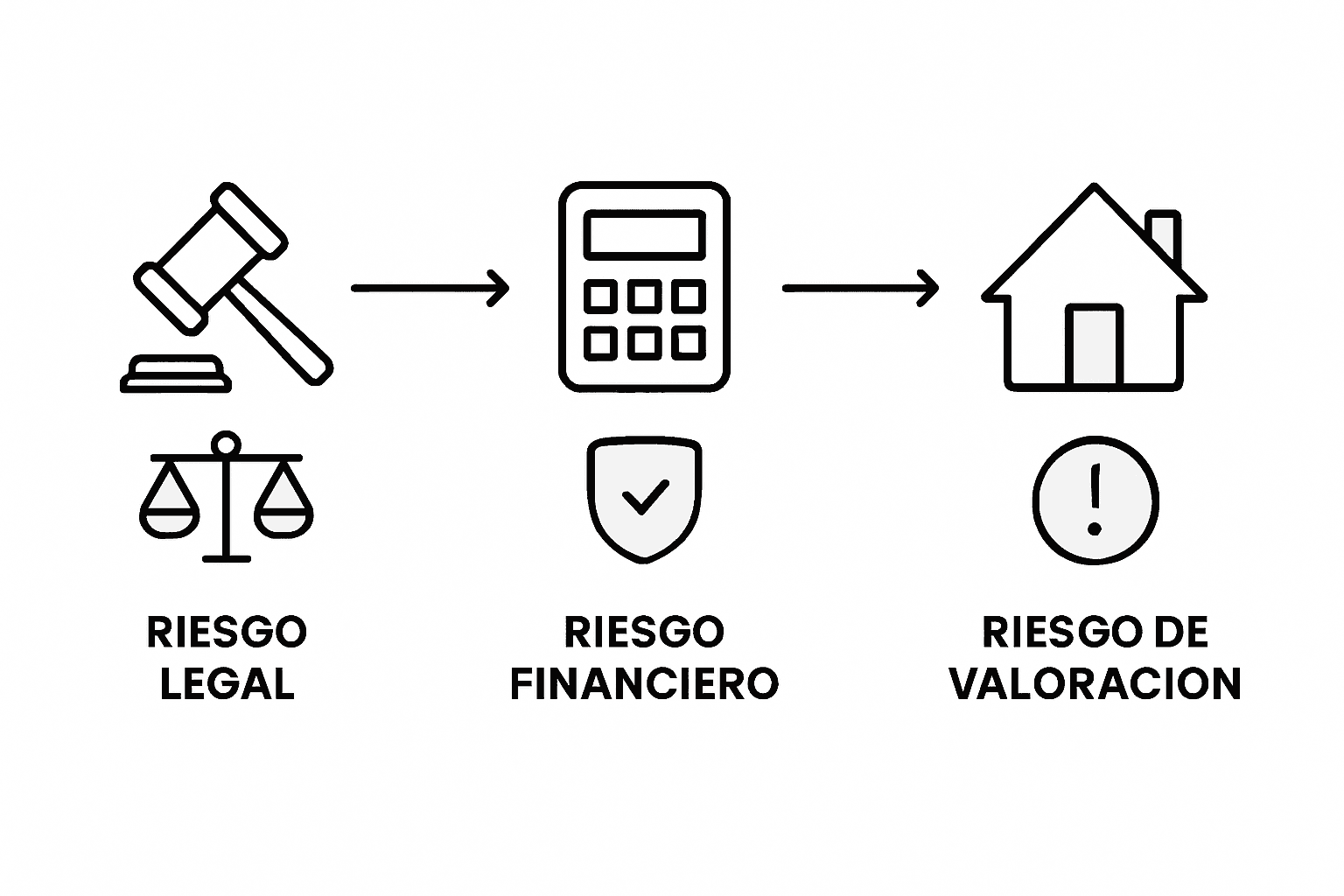

Los principales tipos de riesgo en deuda NPL se pueden clasificar en categorías específicas que requieren un análisis profundo:

- Riesgo legal: Relacionado con potenciales complicaciones judiciales, estado de ejecución hipotecaria y complejidades procesales

- Riesgo financiero: Vinculado al valor real del activo, probabilidades de recuperación y proyecciones de rendimiento

- Riesgo de mercado: Asociado con las condiciones económicas locales, tendencias inmobiliarias y liquidez

- Riesgo de valoración: Referente a la tasación precisa del inmueble y posibles subvaloraciones

- Riesgo operativo: Relacionado con costos de gestión, rehabilitación y comercialización del activo

Cada categoría de riesgo requiere una evaluación especializada que considere múltiples variables interconectadas. Los inversores experimentados no solo identifican estos riesgos, sino que desarrollan estrategias específicas para mitigarlos y transformarlos en oportunidades de inversión.

Resumen de los tipos de riesgo en inversiones NPL:

| Tipo de riesgo | Impacto potencial | Estrategias de mitigación |

|---|---|---|

| Legal | Retrasos judiciales y costes | Evaluación de expedientes legales |

| Financiero | Pérdidas sobre inversión | Análisis detallado del flujo |

| Mercado | Dificultad de venta | Estudio de entorno inmobiliario |

| Valoración | Infravaloración del activo | Tasación objetiva e independiente |

| Operativo | Excesivos costes de gestión | Optimización de procesos internos |

Pro tip del inversor estratégico: Construye un modelo de evaluación de riesgos personalizado que contemple un análisis multicapa, incorporando información histórica, proyecciones estadísticas y un margen de seguridad que proteja tu inversión contra escenarios adversos.

Métodos para valorar riesgos en compras de carteras

La valoración de riesgos en carteras de deuda hipotecaria requiere un enfoque sistemático y multidimensional que vaya más allá de los análisis superficiales tradicionales. Los inversores profesionales utilizan métodos sofisticados que combinan técnicas cuantitativas y cualitativas para evaluar con precisión el potencial de una cartera de deuda no performante (NPL). Las oportunidades de inversión en NPL hipotecarios exigen un análisis detallado que minimice los riesgos y maximice las probabilidades de éxito.

Los métodos fundamentales para valorar riesgos incluyen:

- Análisis financiero exhaustivo

- Evaluación de la situación financiera de los deudores originales

- Estudio de los flujos de efectivo históricos

- Proyección de recuperabilidad de la deuda

- Análisis jurídico integral

- Revisión del estado legal de los expedientes hipotecarios

- Verificación de cargas y gravámenes

- Evaluación de potenciales obstáculos procesales

- Valoración técnica de activos

- Inspección física de las propiedades

- Tasación actualizada del mercado inmobiliario

- Estimación de costos de rehabilitación

- Análisis de mercado

- Estudio de tendencias inmobiliarias locales

- Proyección de potencial de venta o alquiler

- Evaluación de liquidez del mercado

Cada método requiere un enfoque meticuloso que integre datos objetivos con interpretaciones expertas. Los inversores más experimentados combinan herramientas analíticas avanzadas con su conocimiento del mercado para identificar oportunidades que otros inversores podrían pasar por alto.

Comparación entre métodos de valoración de riesgos:

| Método principal | Tipo de datos clave | Beneficio principal |

|---|---|---|

| Análisis financiero | Historial de cobros | Estimación precisa de retorno |

| Análisis jurídico | Documentación legal | Reducción de litigios futuros |

| Valoración técnica | Inspección de inmuebles | Establecimiento de precios reales |

| Análisis de mercado | Tendencias económicas | Mejor predicción de demanda |

Pro tip del inversor experto: Desarrolla un modelo de puntuación de riesgos personalizado que asigne ponderaciones específicas a cada categoría de riesgo, permitiéndote comparar carteras de manera sistemática y tomar decisiones más informadas y estratégicas.

Requisitos legales y protección del inversor en España

El marco legal español ofrece un sistema de protección complejo pero robusto para los inversores en deuda hipotecaria, diseñado para garantizar transparencia, seguridad jurídica y equilibrio entre los derechos de todas las partes involucradas. Los avances en la protección de la propiedad privada han sido fundamentales para crear un entorno de inversión más confiable y regulado.

Los requisitos legales fundamentales para inversores en deuda hipotecaria incluyen:

- Transparencia contractual

- Obligación de revelar todas las condiciones del préstamo

- Prohibición de cláusulas abusivas

- Derecho a información clara y detallada

- Protección del inversor

- Registro de la operación en instituciones oficiales

- Garantías sobre la procedencia y estado legal de los activos

- Mecanismos de defensa legal establecidos

- Cumplimiento normativo

- Adherencia a regulaciones de la Comisión Nacional del Mercado de Valores (CNMV)

- Cumplimiento de normativas europeas sobre inversiones

- Declaraciones fiscales y contables precisas

- Salvaguardas procesales

- Derecho a impugnar decisiones

- Procesos de mediación y arbitraje

- Protección contra embargos injustificados

La legislación española establece un equilibrio delicado que busca proteger tanto los intereses de los inversores como los de los deudores originales, creando un ecosistema de inversión transparente y regulado que minimiza los riesgos para todas las partes.

Pro tip del inversor legal: Consulta siempre con un abogado especializado en derecho inmobiliario antes de cerrar cualquier operación, asegurándote de comprender completamente todas las implicaciones legales de tu inversión.

Errores frecuentes y cómo mitigarlos en NPL

Los inversores en deuda hipotecaria no performante (NPL) se enfrentan a un panorama complejo donde los errores pueden significar pérdidas sustanciales. Las estrategias de inversión en subastas BOE revelan que la mayoría de los errores provienen de una evaluación superficial de los activos y una comprensión limitada de los riesgos asociados.

Los errores más frecuentes en inversiones de deuda NPL se pueden categorizar en las siguientes dimensiones críticas:

- Errores de valoración

- Subestimación de costos de rehabilitación

- Cálculo inexacto del valor real del inmueble

- Proyecciones financieras poco realistas

- Errores jurídicos

- Omisión de verificación de cargas legales

- Desconocimiento de procesos judiciales pendientes

- Falta de comprensión de derechos de los deudores

- Errores de mercado

- Análisis insuficiente de tendencias inmobiliarias

- Sobrevaloración de la liquidez del activo

- Ignorar contextos económicos locales específicos

- Errores operativos

- Falta de planificación de contingencias

- Gestión inadecuada de tiempos de ejecución

- Subestimación de complejidades administrativas

Cada error representa una potencial fuga de capital que puede transformar una inversión prometedora en una operación deficitaria. Los inversores estratégicos no solo identifican estos riesgos, sino que desarrollan sistemas robustos de mitigación que anticipan y neutralizan posibles complicaciones.

Pro tip del inversor inteligente: Construye un modelo de evaluación de riesgos con múltiples capas de análisis, incorporando simulaciones de escenarios adversos y estableciendo márgenes de seguridad que protejan tu inversión contra imprevistos.

Descubre cómo minimizar riesgos y maximizar oportunidades en deuda hipotecaria

El análisis de riesgo en deuda hipotecaria es clave para inversores que desean evitar errores costosos y aprovechar todo el potencial de las carteras NPL. Sabemos que identificar riesgos legales, financieros y operativos puede resultar complejo y llevar a dudas o pérdidas. Por ello, contar con asesoría especializada que integre valoración técnica, estudio jurídico y análisis financiero es esencial para transformar incertidumbres en ventajas competitivas.

En Compra de Deuda Hipotecaria ofrecemos soluciones integrales para que accedas a carteras con descuentos exclusivos y acompañamiento experto en cada fase de inversión. Nuestra experiencia en negociación directa con bancos y fondos, junto a la gestión legal y técnica, te da la seguridad que todo inversor necesita para tomar decisiones informadas y seguras. No dejes pasar la oportunidad de ampliar tu portafolio con activos reales de alto rendimiento y control de riesgo. Descubre más en nuestra página y comienza hoy mismo a invertir con confianza.

Preguntas Frecuentes

¿Qué es el análisis de riesgo hipotecario?

El análisis de riesgo hipotecario es un proceso que permite a los inversores evaluar la viabilidad y potencial de rentabilidad de una inversión en deuda inmobiliaria, considerando factores como la situación judicial, la ubicación y el estado de la deuda.

¿Cuáles son los principales tipos de riesgo en deuda NPL?

Los tipos de riesgo en deuda NPL incluyen riesgo legal, financiero, de mercado, de valoración y operativo, cada uno con sus particularidades que pueden impactar significativamente el rendimiento de la inversión.

¿Qué métodos se utilizan para valorar riesgos en carteras de deuda hipotecaria?

Los métodos incluyen análisis financiero exhaustivo, análisis jurídico integral, valoración técnica de activos y análisis de mercado, cada uno proporcionando información vital para tomar decisiones informadas.

¿Cuáles son los errores más comunes en la inversión en deuda NPL?

Entre los errores más comunes se encuentran la subestimación de costos de rehabilitación, la falta de verificación de cargas legales y un análisis insuficiente de tendencias inmobiliarias, que pueden conducir a pérdidas significativas.

Recomendación

- Ventajas – PISOS DE BANCO PARA INVERTIR

- Avances en la Protección de la Propiedad Privada: Análisis de Dos Resoluciones del Tribunal Supremo – PISOS DE BANCO PARA INVERTIR

- Los Beneficios de la Deuda Hipotecaria y la Compra de NPL – PISOS DE BANCO PARA INVERTIR

- Cómo Invertir en Pisos de Banco con un 30–40 % de Descuento – PISOS DE BANCO PARA INVERTIR